初创企业产业资本解决方案

中企规划院有着丰富VC/PE对接经验,深谙投资机构投资逻辑,能够以6年产研优势对项目深入分析,凸出项目亮点和核心竞争力,打造符合投资人口味的商业模式系统,让项目完成融资,赋予企业市场竞争中较高层次竞争力。

股权设计:股权出让比例设计、股权出让对价制定、股东引入数据规划、股权激励计划制定

股权融资很大程度决定初创企业生死,公司融资前对赌、股权回购等问题,股权激励机制等合理设计能够帮助企业有效规避与股权相关的创业风险。

商业计划书编制:制作商业计划书PPT、项目商业逻辑论证、创业项目亮点提炼、商业模式优化设计

商业计划书是融资的基础,一份逻辑清晰、经得起推敲的计划书能大大提高沟通效率,是快速打动投资人的有效途径。

估值与财务:企业项目估值、融资方案设计、项目未来财务预测、财务投资风险建议、上市规划咨询

缺乏系统的财务结构规划,往往造成盲目扩张,资金链断裂,或业务发展不足以支撑企业经营;估值是企业交易的基础,在项目不同发展阶段须与结合资本市场做出合理估值,才能保证融资可持续性。

路演辅导:专业导师线下辅导、融资宣讲点评、1对1模拟路演、投资人环境实战演习

路演是融资的一个至关重要的环节,对融资的成功与否具有决定性作用,每个细节失误都可能与巨额投资擦肩而过。

投融资对接与撮配:精准投资人对接、投资机构推荐、创咖服务机构推荐、路演活动对接、投资协议把关、对接项目潜在合作。

不同投资人与投资机构对项目类型及项目侧重点有着不同的偏好与审核标准,只有找准“对症下药”的点,才能事半功倍。

项目品牌推广:自媒体矩阵宣传、高端采访报道、品牌公共策划、品牌规划创建、品牌IP策划

“酒香不怕巷子深”的年代不再,快节奏创业时代,融资竞争同样残酷,自身形象往往会起到关键作用。自身品牌形象、产品形象可以提高自身知名度,也是融资的关键因素。

大中型企业投融资解决方案

上市一体化

企业上市是一个复杂的系统工程,对于长期专注于实业生产的民营企业来说,单凭一己之力冲刺IPO是极具挑战性的。研究院拥有领先的IPO咨询服务经验,可根据国际和国内不同证券市场特点安排不同保荐人、律师、会计师等机构,协助企业上市,提升上市进度,节约上市成本,确保企业价值最大化。

发展期:战略梳理、商业计划与路演、产业资源对接、寻求收购方

上市前规范:IPO诊断咨询、规范化治理、股权结构搭建、财务顾问

上市前融资:投资价值分析、商业模式咨询、融资计划书、私募融资顾问

IPO申报阶段:券商进场前辅导、搭建上市办公室、细分市场调研、募投项目可研

IPO审核阶段:财经公关、反馈意见处理、会培训、发行路演

上市后服务:再融资、并购重组、市值管理、资产增值

新三板一体化

申请新三板挂牌,要求公司治理机制健全,合法规范经营;股权明晰,股票发行和转让行为合法合规。研究院拥有一大批精通相关法律、财务知识的专业咨询人才,可协助企业规范运作,提供申请新三板挂牌交易总体方案设计,顺利推进新三板挂牌,提高挂牌效率,节约挂牌成本。

挂牌前阶段:尽职调查、挂牌可行性诊断、战略投资者引入

挂牌阶段:中介机构组织协调、申报材料的准备

挂牌后阶段:定向增发、信息披露、转板中小板/创业版

借壳上市

实现在香港、新加坡等地区和国家上市。前期工作,协调,接受客户的委托找壳、洽谈购买,前期重组,安排并配合专业投资银行、律师、会计师进行全案工作。

境外发债

与国际知名的境外银行合作,协助中国企业在境外发债;也有律师团队协助注册境外特殊目的公司(SPV)进行发债及设计结构、申请资金回境;与权威债券评级机构,协助国内企业做债券评级。

并购重组

为企业提供收购、兼并、分拆、出售、重组等全方位的顾问服务,包括推荐目标企业、资产评估、项目论证、项目谈判,以及落实资金、目标公司接管等事项。

投融资战略

为客户制定满足业务发展战略的投资、融资等活动的战略方案。实施中,针对具体投融项目与对象进行方法、资源、组合方案进行梳理分析,提出最优融资方案、投资方案等。

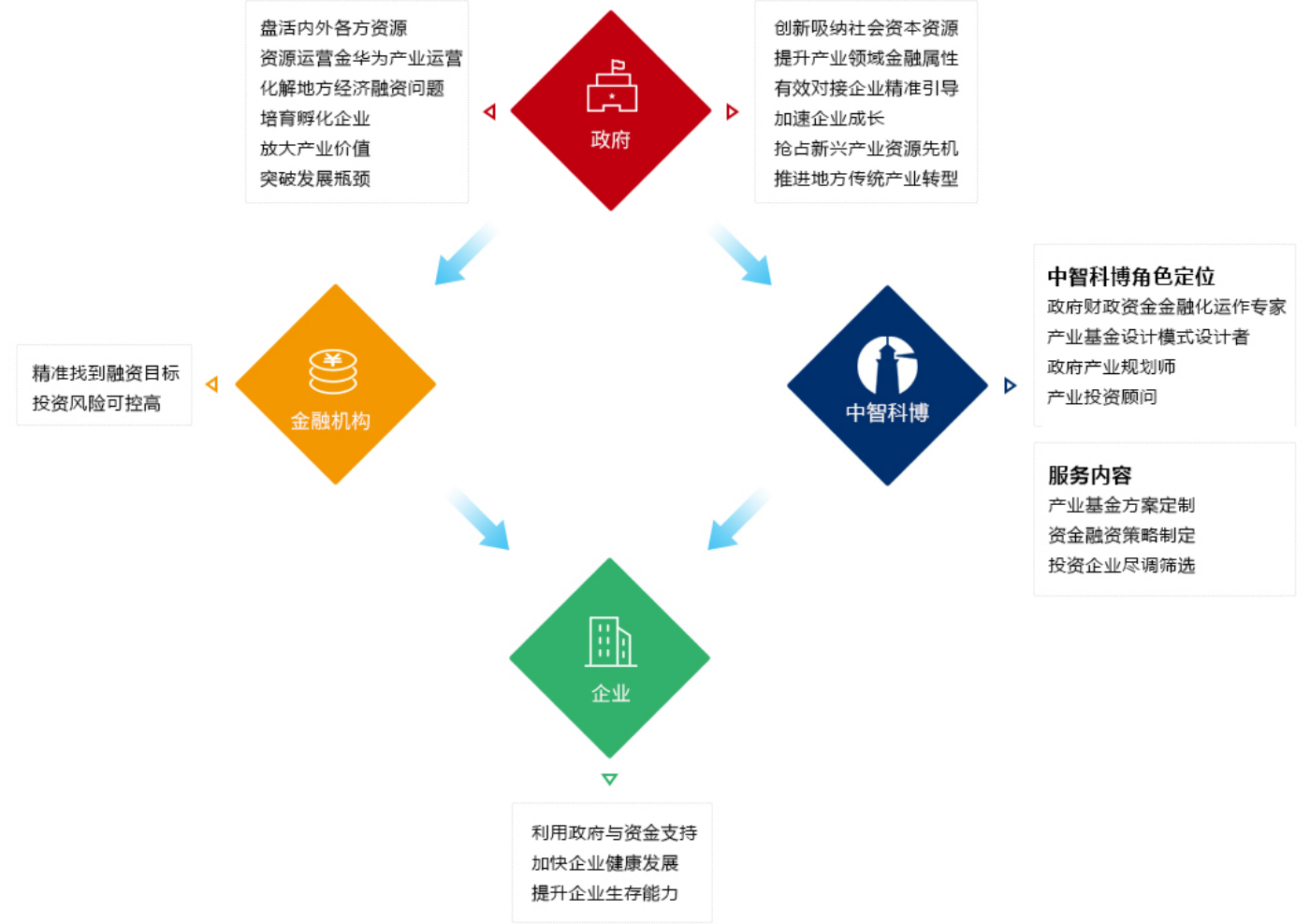

地方政府投融资解决方案

当前,如何有效运营社会资源完成政府的产业规划与发展?如何实现以产业资本为工具,整合产业资源推动产业创新升级,已成为地方政府必修课。真正市场化运作的产业基金成不二选择,产业投资基金的发展能够极大地提高投资效率,以产业投资基金引导资金流向,可以通过金融市场优化资源配置,加快项目落地,加速企业成长,推动产业升级。